Le gouvernement a validé en octobre dernier une augmentation de 2 % du Plafond de la Sécurité sociale (PSS) pour l’année 2026. Cette revalorisation entraîne des changements concrets pour les salariés et les employeurs. Dans cet article, nous vous expliquons de manière simple à quoi correspond ce plafond et quelles sont ses conséquences pratiques.

Le Plafond de la Sécurité sociale est une valeur de référence utilisée pour calculer plusieurs cotisations et prestations :

Cotisations sociales : retraite, chômage, assurance vieillesse, maladie, etc.

Indemnités : arrêt maladie, congé maternité, retraite complémentaire

Le PSS fixe une limite maximale pour ces calculs. Avec la revalorisation prévue pour 2026, certaines cotisations et indemnités peuvent donc augmenter légèrement.

Réévaluation des cotisations sociales

La hausse du Plafond de la Sécurité Sociale entraîne également une réévaluation des cotisations sociales. En effet, le PSS sert de base de calcul pour plusieurs cotisations, telles que :

la retraite de base et complémentaire

l’assurance vieillesse et chômage

les prestations maladie et maternité

Concrètement, une augmentation du plafond peut faire légèrement augmenter le montant des cotisations à la charge des salariés et des employeurs, car ces dernières sont calculées en pourcentage du plafond ou dans certaines limites liées au PSS. Il est donc important pour les entreprises et les services RH de réajuster leurs bulletins de paie et budgets sociaux afin de refléter cette hausse.

Impact sur l’épargne salariale

L’augmentation du PSS entraîne également une revalorisation des plafonds d’exonération pour certains dispositifs d’épargne salariale :

intéressement

participation

PEE (Plan d’Épargne Entreprise)

PERCO (Plan d’Épargne Retraite Collectif)

Concrètement, cela signifie que les entreprises pourront verser un peu plus à leurs salariés sans que ces sommes soient soumises aux cotisations sociales ni à l’impôt sur le revenu.

Effet sur les avantages en nature

La hausse du PSS impacte aussi les avantages en nature, comme le logement ou les véhicules de fonction.

Leur valeur est souvent calculée à partir d’un barème basé sur le plafond.

Quand le PSS augmente, la valeur de référence de ces avantages évolue également, ce qui peut :

accroître le montant soumis à cotisations sociales

rehausser les seuils d’exonération

Exemple concret :

Pour un logement de fonction, la valeur de l’avantage en nature est calculée à partir :

de la rémunération brute mensuelle du salarié

du nombre de pièces principales

d’un barème basé sur un pourcentage du plafond mensuel de la Sécurité Sociale

Ainsi, avec l’évolution du PSS, ces montants peuvent augmenter légèrement.

À partir du 1er janvier 2026, le Plafond annuel de la Sécurité Sociale passera à 48 060 €, soit un plafond mensuel fixé à 4 005 €.

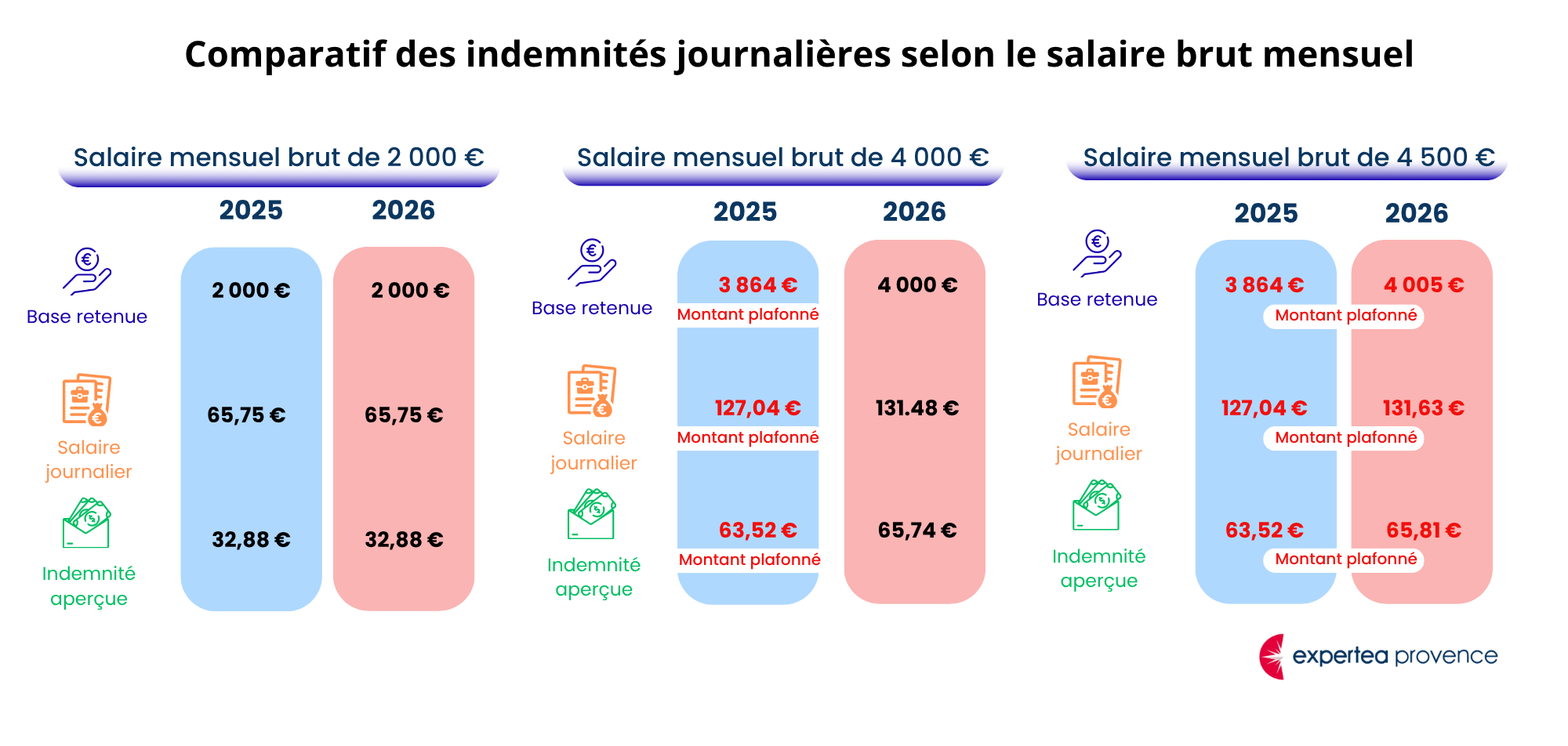

En règle générale, cette hausse du plafond n’aura pas d’impact pour les salariés dont le salaire mensuel brut est inférieur à 3 864 €, car leurs cotisations et indemnités sont déjà calculées sur leur salaire réel, en dessous du plafond.

Elle concernera surtout les salariés dont le salaire brut se situe entre 3 864 € et 4 005 € par mois, c’est-à-dire entre le PSS 2025 et le PSS 2026. En 2025, leurs cotisations et indemnités étaient calculées sur le plafond de 3 864 €, alors qu’à partir de 2026, leur salaire réel sera pris en compte jusqu’à la nouvelle limite de 4 005 €, ce qui peut se traduire par des cotisations et indemnités légèrement plus élevées.

En résumé

La hausse de 2 % du Plafond de la Sécurité sociale pour 2026 aura des effets concrets, principalement pour les salariés dont le salaire se situe entre l’ancien et le nouveau plafond. Pour la majorité des salariés, aucun changement : cotisations et indemnités restent identiques.

Pour les autres, les indemnités journalières pourront légèrement augmenter et certaines cotisations plafonnées seront réévaluées à la hausse. Cette revalorisation impacte également l’épargne salariale et certains avantages en nature, représentant ainsi un petit gain pour salariés et employeurs.

Pour toute question ou pour mieux comprendre l’impact de cette augmentation sur votre entreprise, notre cabinet est à votre disposition pour vous accompagner.