La fin d’année approche, et avec elle la clôture de l’exercice comptable. C’est le moment idéal pour faire le point sur les comptes de votre entreprise et anticiper l’impôt sur les bénéfices (Impôt sur les Sociétés – IS). Une bonne préparation vous permet non seulement d’optimiser votre fiscalité, mais aussi de démarrer l’année suivante avec une vision financière claire et sereine.

Dans cet article, nous vous expliquons comment se calcule l’IS, quelles dépenses peuvent être déduites avant la clôture, et comment anticiper efficacement vos charges.

Vous découvrirez également les erreurs les plus fréquentes à éviter pour optimiser vos résultats tout en conservant une gestion saine et équilibrée.

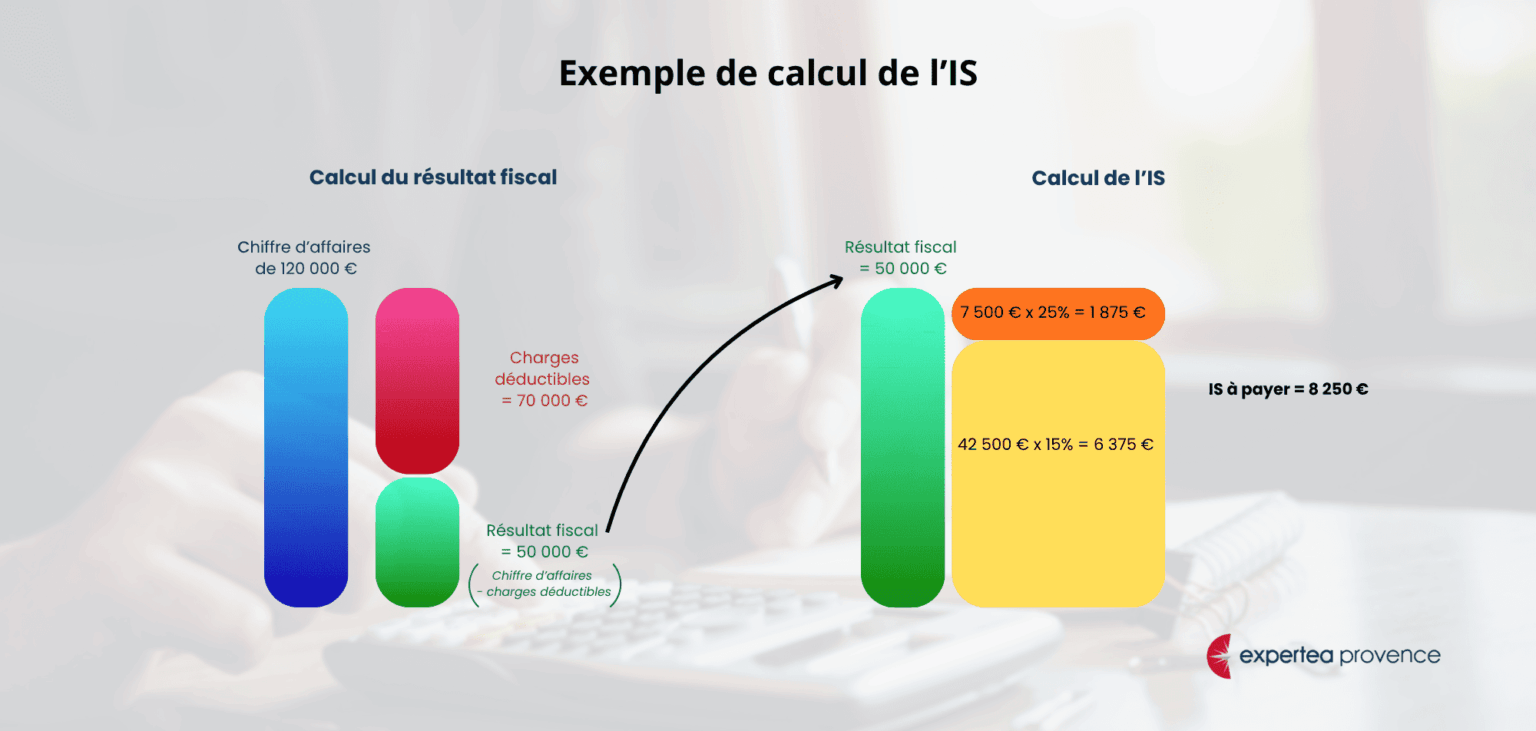

L’IS est calculé à partir du résultat fiscal de l’entreprise. Cela consiste à :

Plus vos dépenses professionnelles sont correctement comptabilisées et justifiées, plus votre résultat imposable diminue — et avec lui votre impôt.

Taux d’imposition

Pour la plupart des entreprises, le taux d’IS applicable est :

Le montant à payer sera déclarer lors du solde annuel (au 15 mai), après déduction des acomptes déjà versés.

C’est pourquoi il est important d’anticiper dès maintenant vos dépenses, afin d’ajuster au mieux votre résultat avant la clôture de l’exercice.

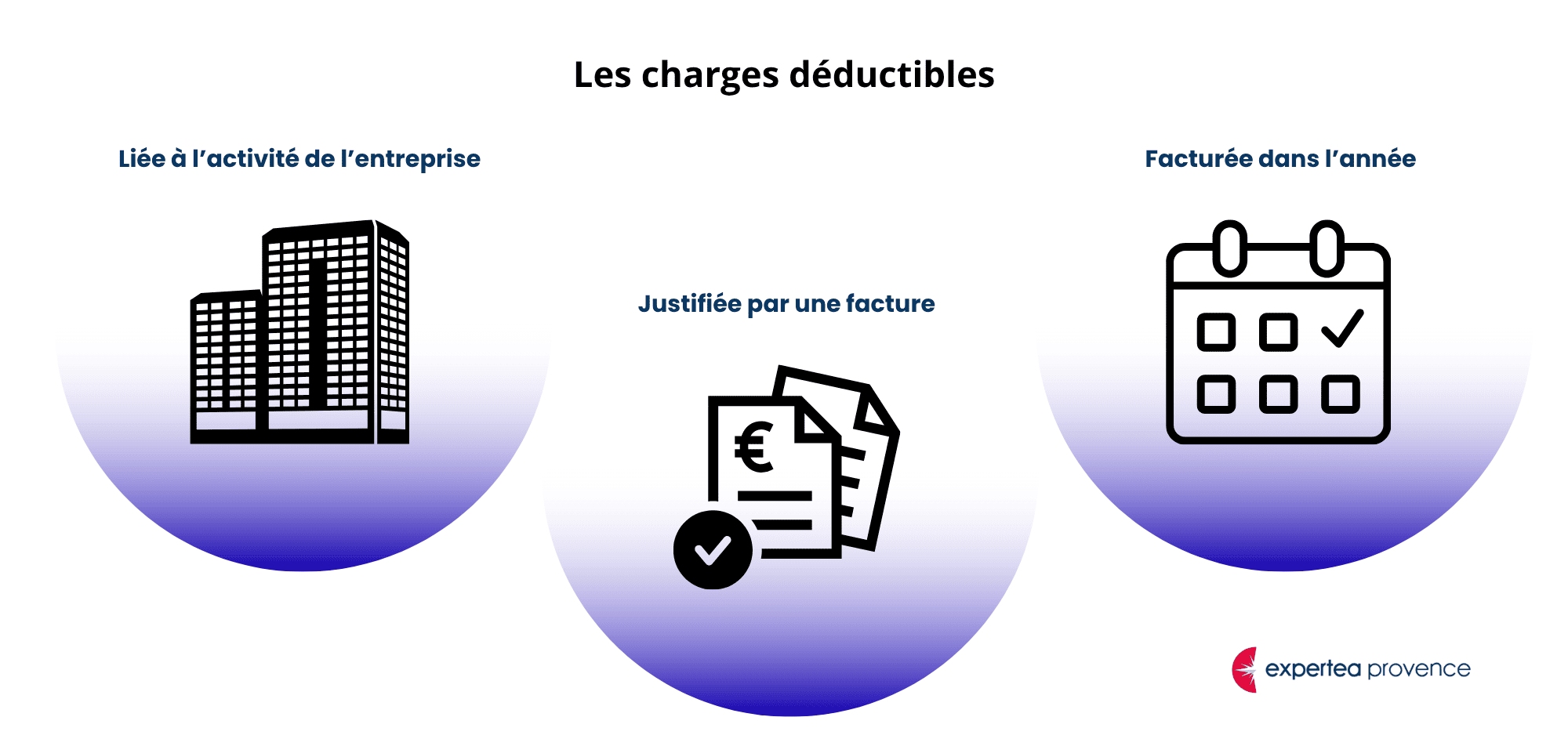

Une charge déductible est une dépense qui peut être soustraite du résultat fiscal de l’entreprise, réduisant ainsi le bénéfice imposable et le montant de l’impôt.

Pour être déductible, une dépense doit respecter trois conditions :

Les charges liées à l’activité comprennent les dépenses nécessaires à la vie de l’entreprise :

Exemple concret : Pour déduire un achat effectué en décembre 2025, la facture doit être émise en 2025 et au nom de l’entreprise.

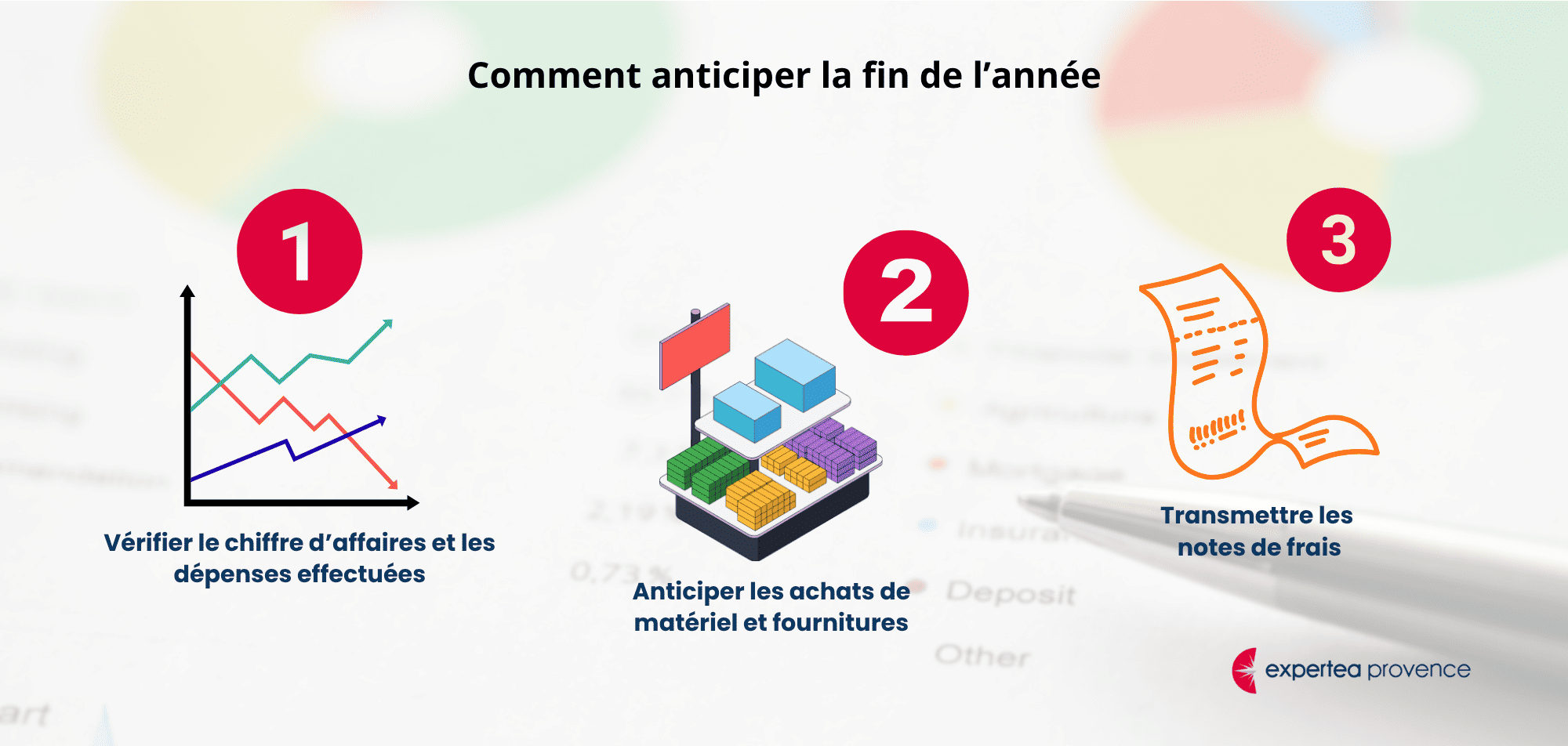

Anticiper la clôture comptable, c’est prendre un peu d’avance pour éviter les mauvaises surprises. Une bonne gestion ne consiste pas à éviter de payer des impôts, mais à planifier intelligemment ses dépenses, afin de réduire la charge fiscale tout en maintenant l’entreprise en bonne santé.

Commencez par faire le point sur :

Cela vous permettra de connaître votre marge de manœuvre : engager de nouvelles dépenses si nécessaire, ou au contraire rester concentré sur le budget prévu.

Si vous le souhaitez, notre cabinet peut vous aider à faire un point intermédiaire sur votre résultat.

Vous pouvez anticiper certaines dépenses incontournables, comme :

Ces achats, effectivement consommés ou utilisés avant la clôture, peuvent être déduits de votre résultat imposable et ainsi réduire votre impôt pour l’exercice en cours.

Bonus : la période de fin d’année propose souvent des promotions, vous permettant de faire des économies sans trop impacter votre trésorerie.

Enfin, pensez à transmettre toutes vos notes de frais professionnelles :

Chaque ticket ou justificatif restant dans votre portefeuille est synonyme de réduction d’impôt, à condition qu’il soit correctement enregistré.

Comme tout bon gestionnaire, le dirigeant doit rester vigilant pour éviter certaines erreurs fréquentes à la clôture des comptes.

La première erreur consiste à effectuer des dépenses personnelles avec le compte bancaire de l’entreprise.

Une autre erreur fréquente est de réaliser des dépenses sans justificatif comptable valide.

Conséquence : ces dépenses ne sont pas déductibles et peuvent être affectées au compte courant de l’associé.

Anticiper la clôture des comptes et l’impôt sur les bénéfices fait partie des qualités d’un bon dirigeant. C’est l’art de ne pas “dépenser pour dépenser”, mais de savoir investir judicieusement pour le succès et la pérennité de son entreprise.

Vous n’êtes pas seul dans cette démarche. Notre cabinet vous accompagne pour analyser vos résultats, anticiper vos charges et optimiser vos décisions, afin de contribuer pleinement à la réussite de votre entreprise.